联华证券配资开户_正规配资股票平台_线上配资股票申请 > 线上配资股票申请 >

-

配资好评股票配资门户 情绪冲击结束,配置价值提升—银行投资观察20240908

今年以来宁德时代新获得专利授权1973个配资好评股票配资门户,较去年同期增加了107.68%。结合公司2023年年报财务数据,2023年公司在研发方面投入了183.56亿元,同比增18.35%。

核心观点

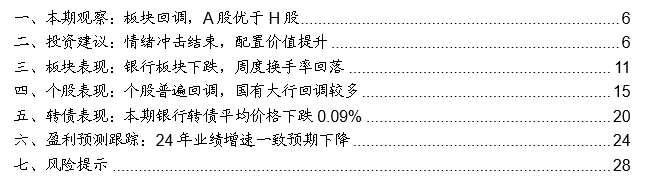

板块表现方面:本期(2024/9/2-2024/9/6),Wind全A下跌2.5%,银行板块整体(中信一级行业)下跌1.8%,排在所有行业第12位,跑赢万得全A。国有行、股份行、城商行、农商行变动幅度分别为-3.28%、-1.20%、-0.93%、-0.95%。恒生综合指数下跌2.6%,H股银行跌幅2.7%,跑输恒生综合指数,跑输A股银行。

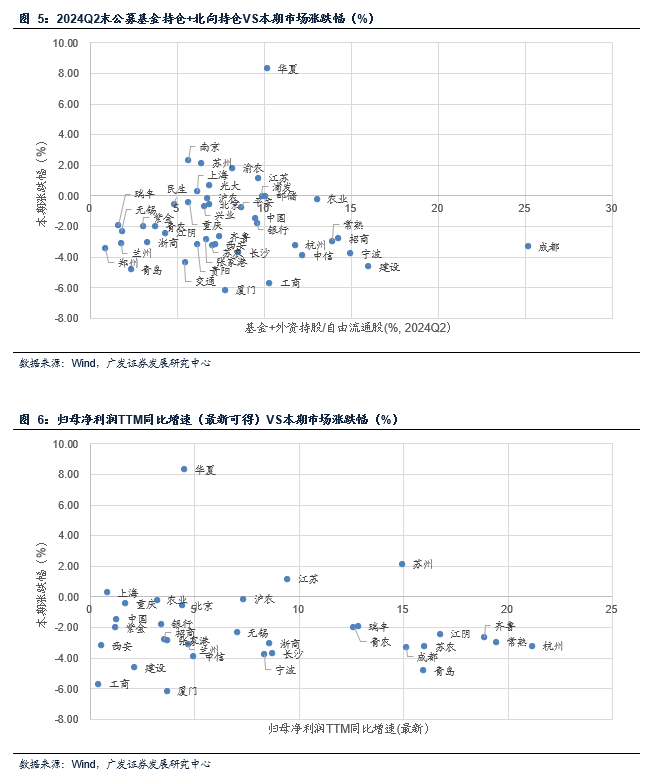

个股表现方面:Wind数据显示A股银行涨幅前三为华夏银行上涨8.31%、南京银行上涨2.32%、苏州银行上涨2.14%,跌幅前三为厦门银行下跌6.15%、工商银行下跌5.69%、青岛银行下跌4.85%。H股银行涨幅靠前为广州农商银行上涨11.84%、农业银行上涨0.87%,跌幅靠前为江西银行下跌6.67%、招商银行下跌6.34%。

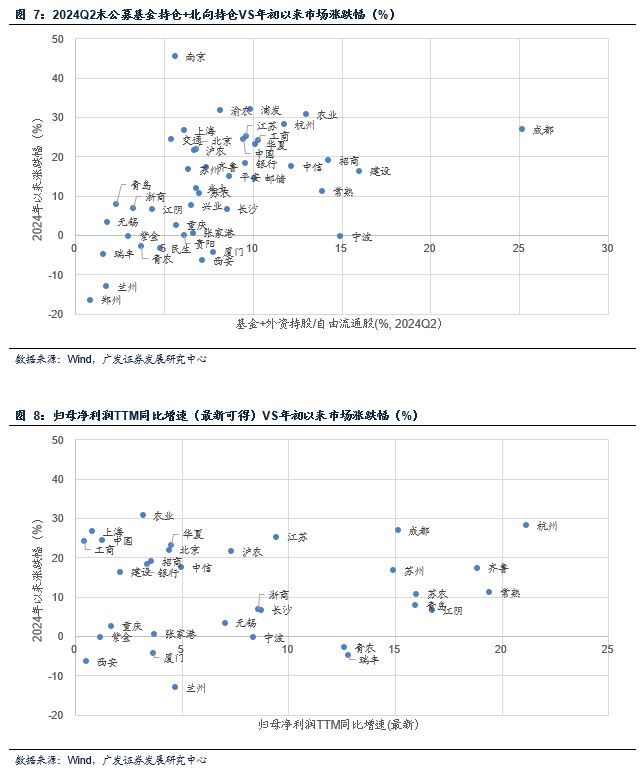

银行转债方面:Wind数据显示本期银行转债平均价格下跌0.09%,跑输中证转债0.04个百分点。个券方面,涨幅前三为南银转债(+0.22%)、青农转债(+0.19%)、重银转债(+0.18%)。

盈利预期方面:根据Wind数据,本期共20家银行24年业绩增速一致预期有变化(工商银行、建设银行、农业银行、邮储银行、交通银行、招商银行、兴业银行、光大银行、浙商银行、北京银行、宁波银行、杭州银行、成都银行、重庆银行、苏州银行、渝农商行、常熟银行、张家港行、瑞丰银行等)。A股银行24年净利润增速、营收增速一致预期环比上期分别变动-0.10pct、-0.18pct。

投资建议:美国8月新增非农数据略低于市场预期,9月美降息周期大概率开启,中美利差走势已进入中期拐点,人民币大概率进入升值周期,套利交易回报率将快速下降,国内流动性环境将有所改善。从宏观环境来看,随着财政扩张加速,社融增速预计企稳,A股资产将迎来年内较为舒适的窗口期。从银行板块投资来看,8月末市场对转按揭政策放开可能性的关注度提高,交易面不稳叠加基本面预期扰动,市场风格切换,板块明显调整,同花顺数据显示8月28日至今中信银行指数下跌7.9%。而我们在《如果转按揭放开,影响与意义如何?》中的测算结果显示,即使存量按揭贷款利率下调50BP,静态利润增幅影响6.4%,考虑到对提前还款和不良生成的动态影响,实际动态影响要更小,我们认为股价的调整已经基本消化了转按揭政策预期影响,情绪冲击结束,调整后配置价值提升,建议重视资产质量较优的各板块龙头。

风险提示:(1)经济表现不及预期;(2)金融风险超预期;(3)政策落地不及预期;(4)利率波动超预期配资好评股票配资门户;(5)国际经济金融风险超预期等。

目录索引

一、本期观察:板块回调,A股优于H股

本期观察区间:2024/9/2-2024/9/6。本文数据来源于Wind数据。

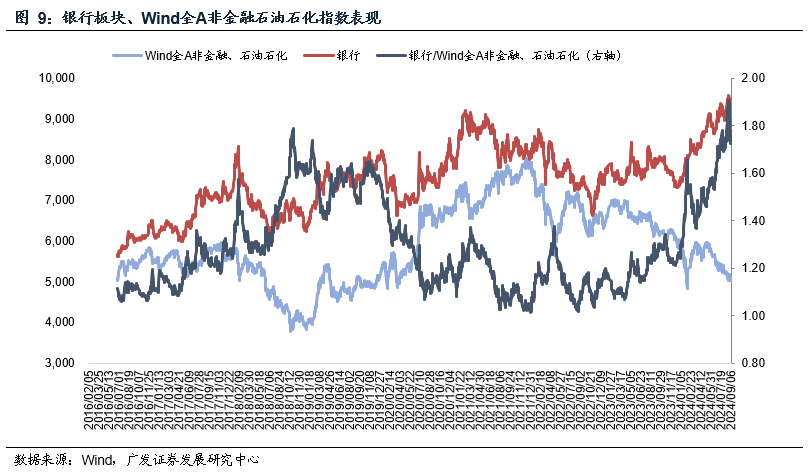

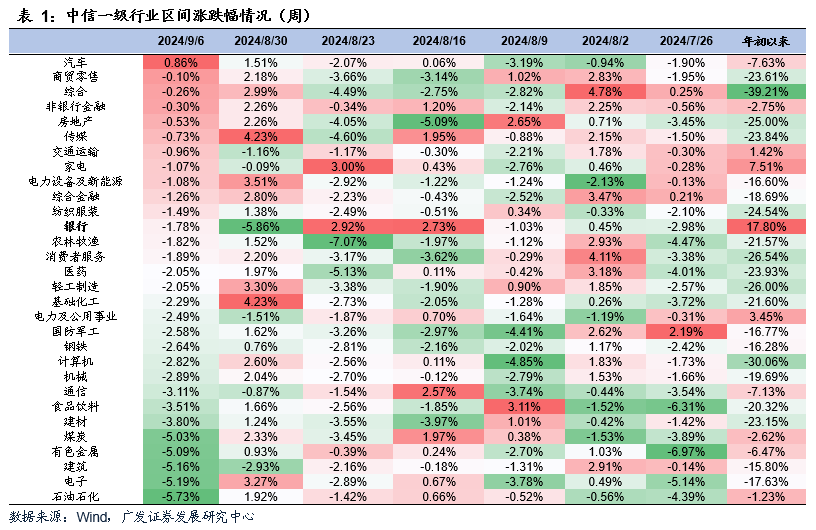

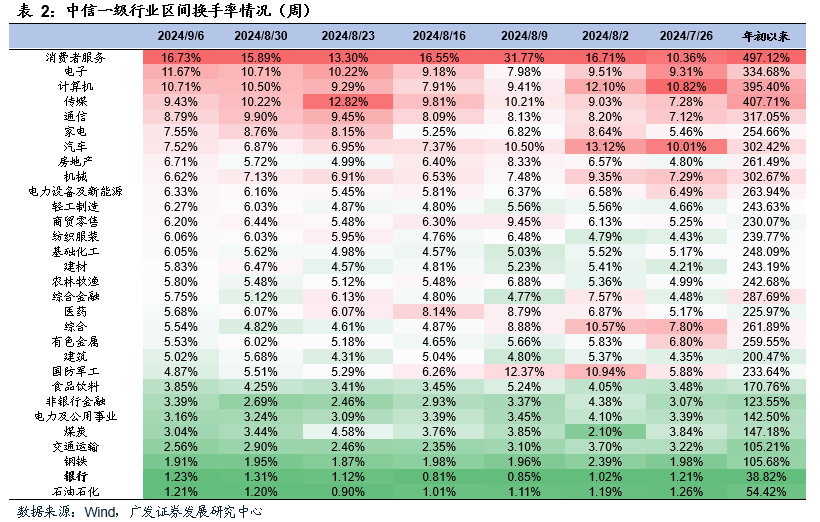

板块表现方面(图9-16,表1-2):本期(2024/9/2-2024/9/6),Wind全A下跌2.5%,银行板块整体(中信一级行业)下跌1.8%,排在所有行业第12位,跑赢万得全A。国有大行、股份行、城商行、农商行变动幅度分别为-3.28%、-1.20%、-0.93%、-0.95%。恒生综合指数下跌2.6%,H股银行跌幅2.7%,跑输恒生综合指数,跑输A股银行。

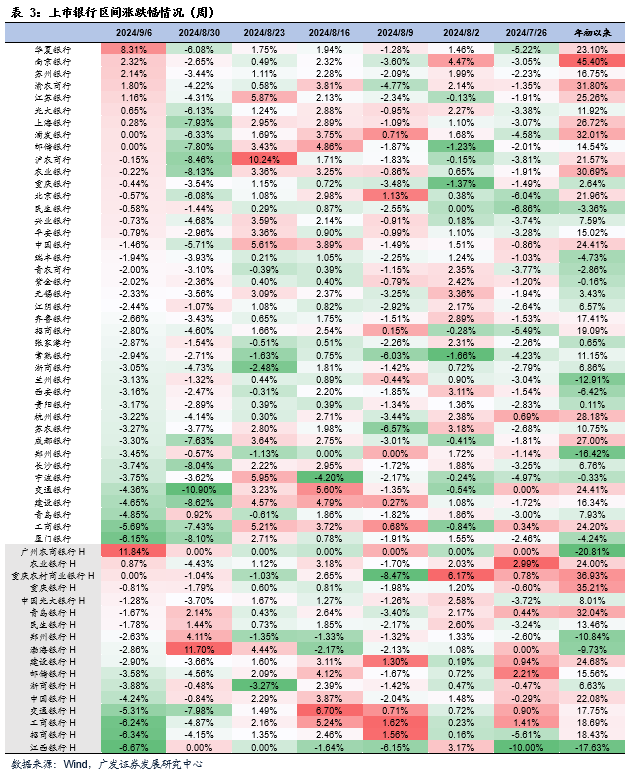

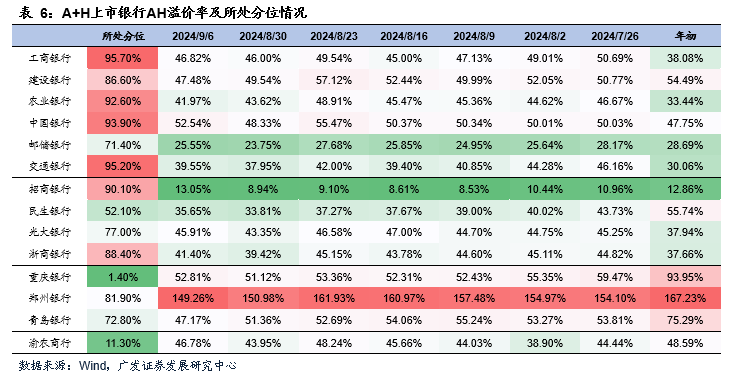

个股表现方面(表3-6):Wind数据显示A股银行涨幅前三为华夏银行上涨8.31%、南京银行上涨2.32%、苏州银行上涨2.14%,跌幅前三为厦门银行下跌6.15%、工商银行下跌5.69%、青岛银行下跌4.85%。H股银行涨幅靠前为广州农商银行上涨11.84%、农业银行上涨0.87%,跌幅前三为江西银行下跌6.67%、招商银行下跌6.34%、工商银行下跌6.24%。

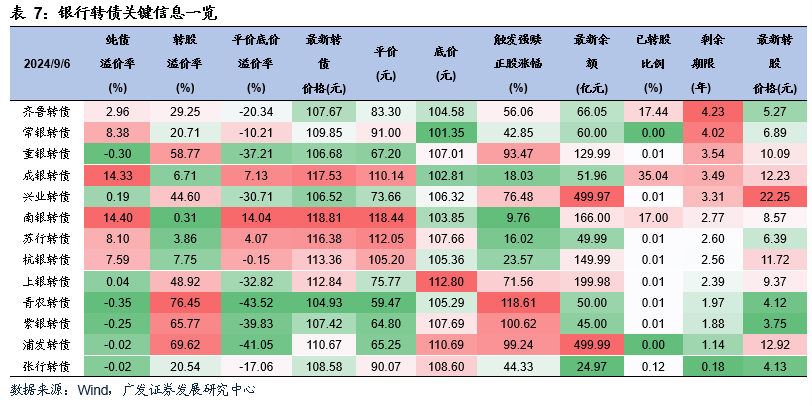

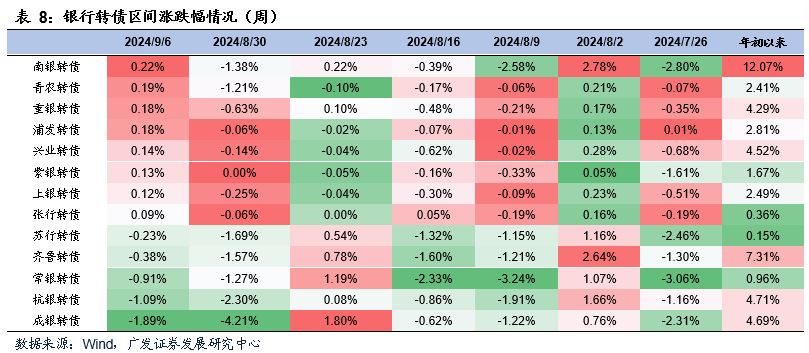

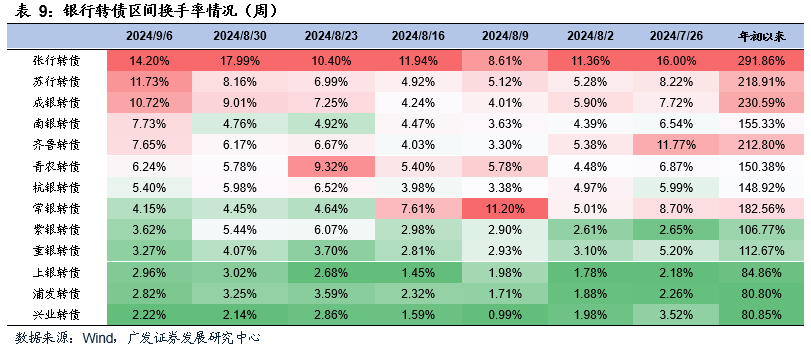

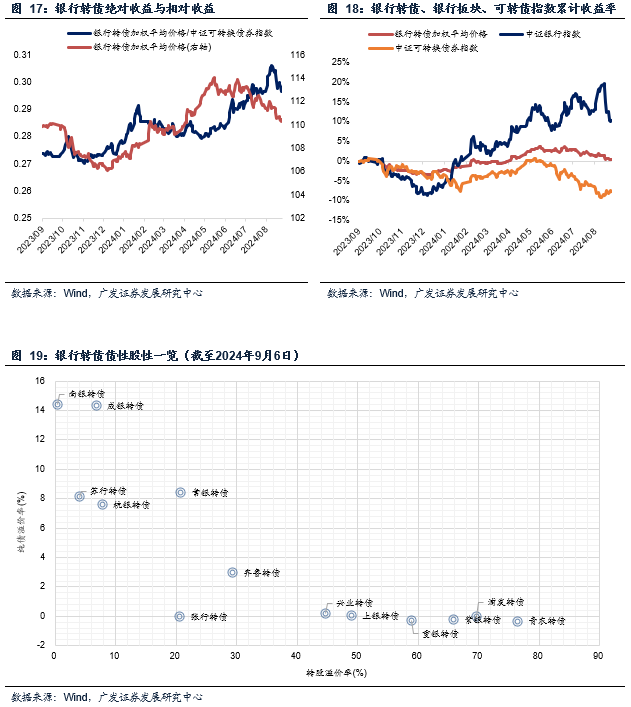

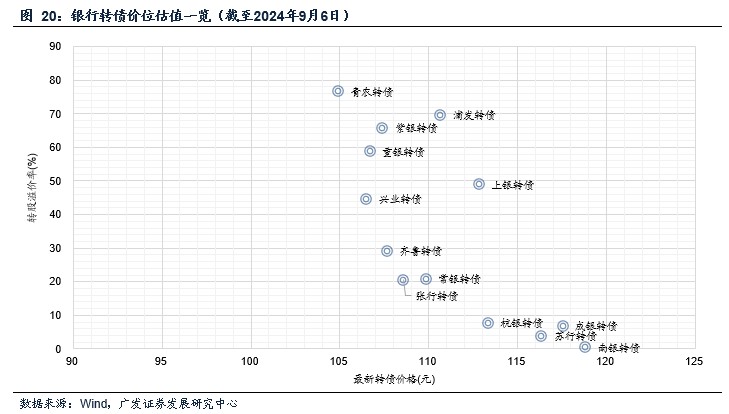

银行转债方面(图17-20,表7-9):Wind数据显示本期银行转债平均价格下跌0.09%,跑输中证转债0.04个百分点。个券方面,涨幅前三为南银转债(+0.22%)、青农转债(+0.19%)、重银转债(+0.18%),跌幅前三为成银转债(下跌1.89%)、杭银转债(下跌1.09%)、常银转债(下跌0.91%)。

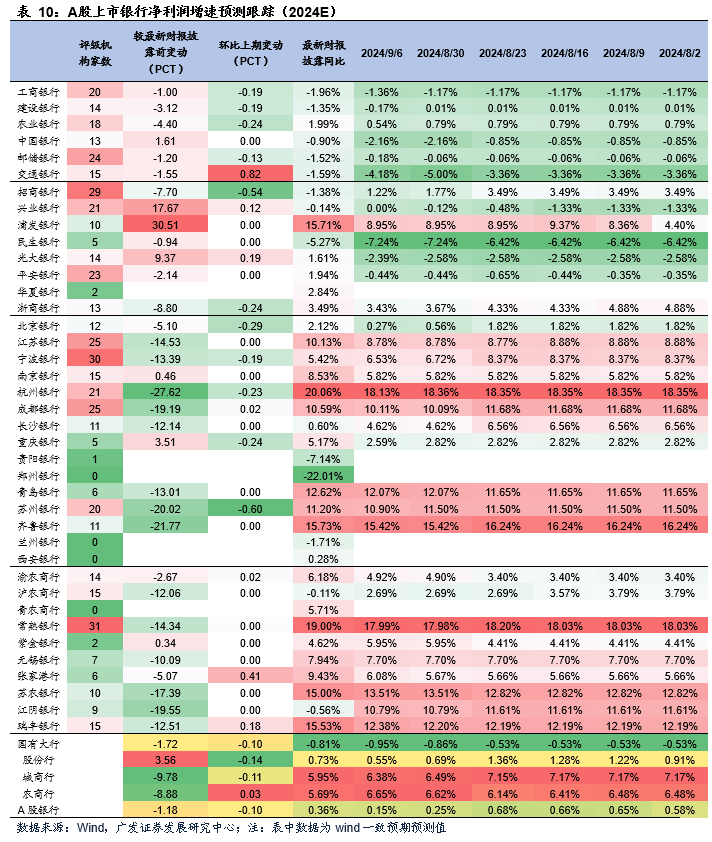

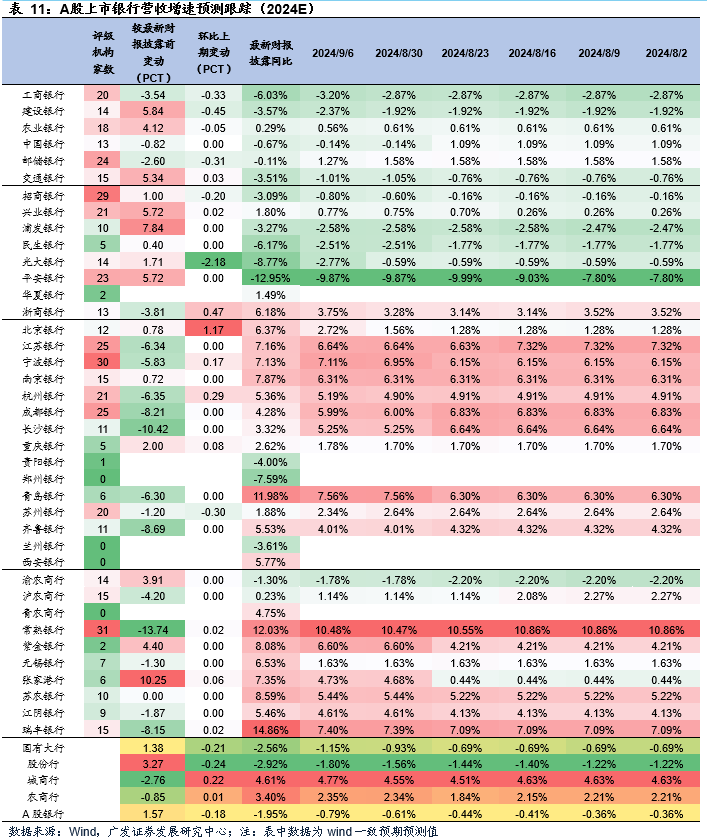

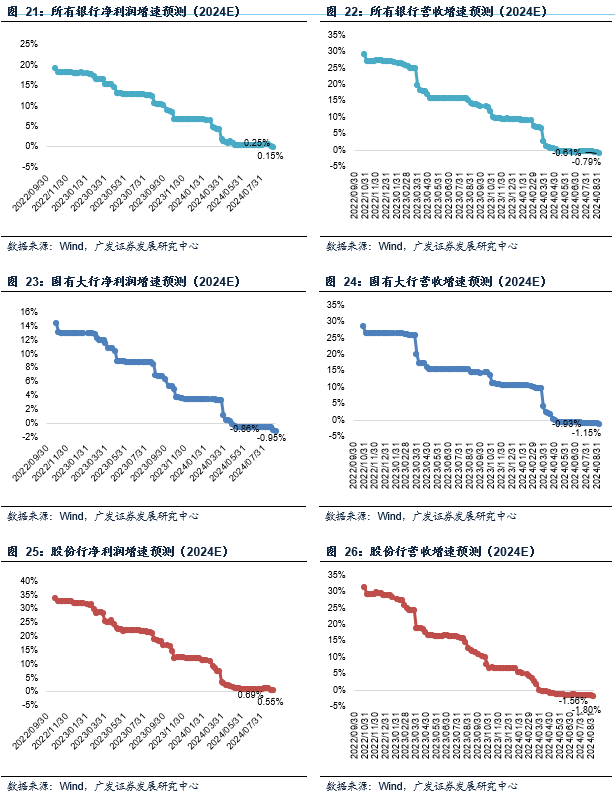

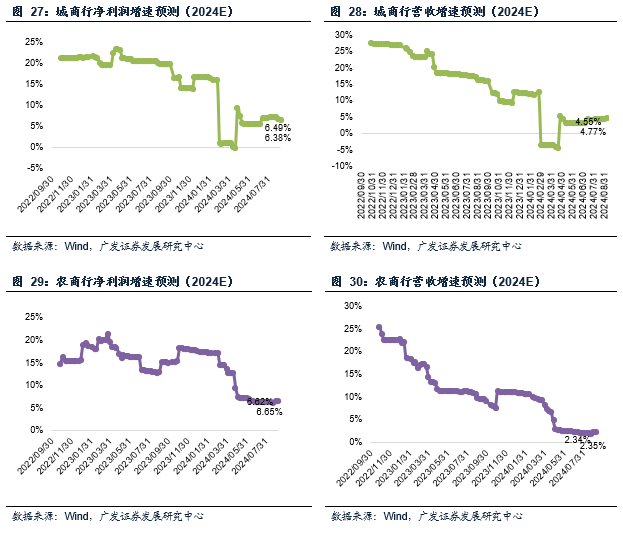

盈利预期方面(图21-30,表10-11):根据Wind数据,本期共20家银行24年业绩增速一致预期有变化(工商银行、建设银行、农业银行、邮储银行、交通银行、招商银行、兴业银行、光大银行、浙商银行、北京银行、宁波银行、杭州银行、成都银行、重庆银行、苏州银行、渝农商行、常熟银行、张家港行、瑞丰银行等)。A股银行24年净利润增速、营收增速一致预期环比上期分别变动-0.10pct、-0.18pct。

二、投资建议:情绪冲击结束,配置价值提升

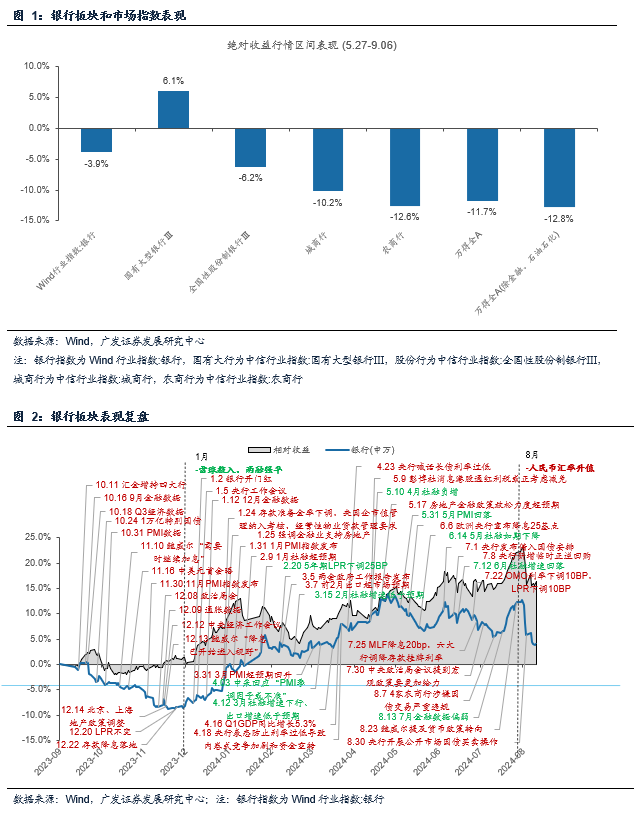

美国8月新增非农数据略低于市场预期,9月美降息周期大概率开启,中美利差走势已进入中期拐点,人民币大概率进入升值周期,套利交易回报率将快速下降,国内流动性环境将有所改善。从宏观环境来看,随着财政扩张加速,社融增速预计企稳,A股资产将迎来年内较为舒适的窗口期。从银行板块投资来看,8月末市场对转按揭政策放开可能性的关注度提高,交易面不稳叠加基本面预期扰动,市场风格切换,板块明显调整,同花顺数据显示8月28日至今中信银行指数下跌7.9%。而我们在《如果转按揭放开,影响与意义如何?》中的测算结果显示,即使存量按揭贷款利率下调50BP,静态利润增幅影响6.4%,考虑到对提前还款和不良生成的动态影响,实际动态影响要更小,我们认为股价的调整已经基本消化了转按揭政策预期影响,情绪冲击结束,调整后配置价值提升,建议重视资产质量较优的各板块龙头。

三、板块表现:银行板块下跌,周度换手率回落

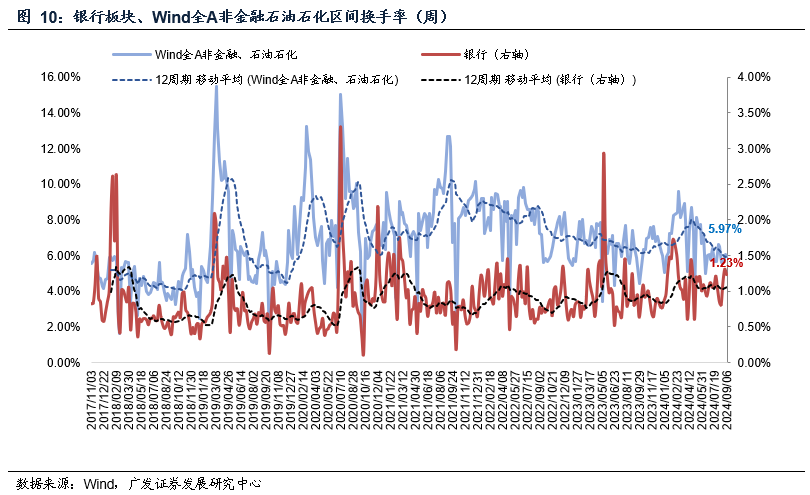

涨跌幅:本期(2024/9/2-2024/9/6)银行(中信一级行业)板块整体下跌1.78%,在30个中信一级行业中排第12,跑赢Wind全A(除金融、石油石化)指数约0.91个百分点。

换手率:本期银行(中信一级行业)板块周换手率1.23%,较前一周回落0.07个百分点,在30个中信一级行业中排第29。

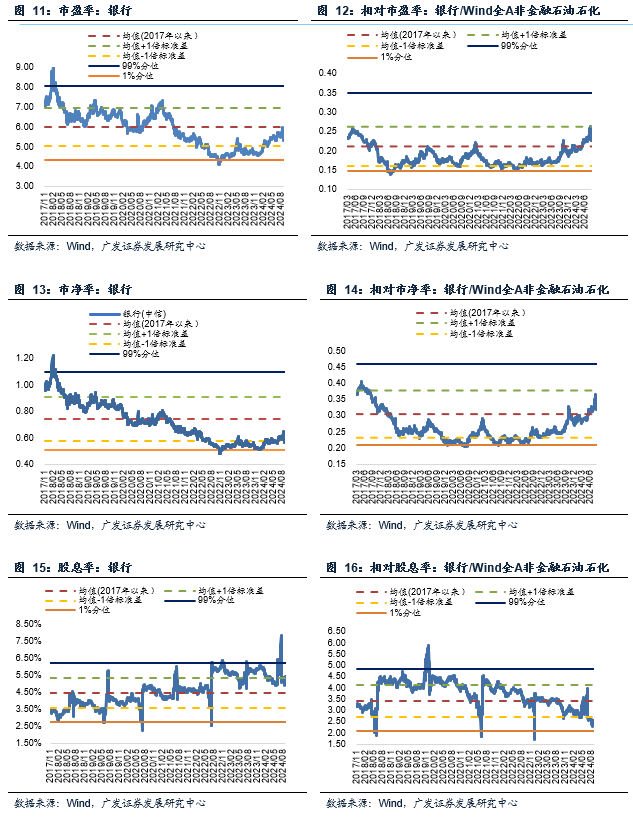

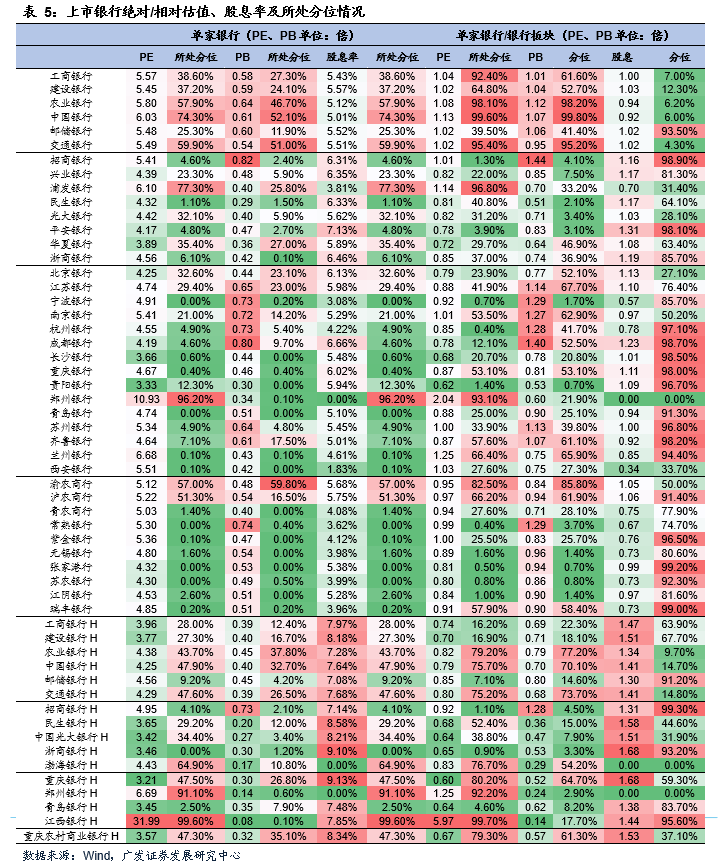

估值:绝对估值方面,截至2024年09月06日,银行板块最新市盈率(TTM)5.36X,最新市净率(最新财报,下同)0.57X。相对估值方面(银行/ Wind全A(除金融、石油石化)指数),最新相对市盈率(TTM)为0.23,最新相对市净率为0.32,均处在历史平均水平。

四、个股表现:个股普遍回调,国有大行回调较多

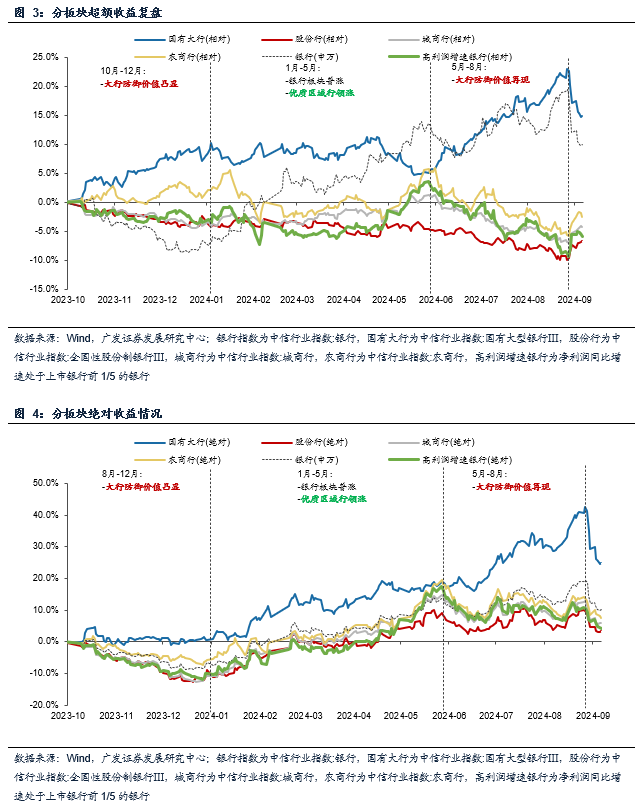

涨跌幅:本期个股涨幅最高的为华夏银行+8.31%、南京银行+2.32%、苏州银行+2.14%。子板块来看,国有大行、股份行、城商行、农商行(中信三级行业)变动幅度分别为-3.28%、-1.20%、-0.93%、-0.95%,国有大行回调较多。

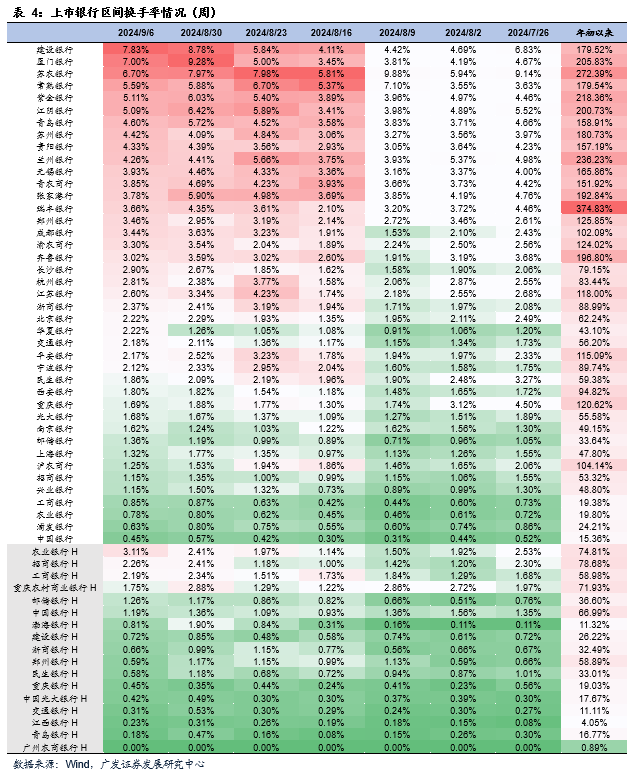

换手率:本期个股换手率靠前的为建设银行7.83%、厦门银行7.00%、苏农银行6.70%。子板块来看,国有大行、股份行、城商行、农商行(中信三级行业)周换手率分别为0.90%、1.46%、2.60%、3.53%,交易活跃度较上一期均有所下降,农商行整体交易活跃度更高。

估值:国有大行、股份行、城商行、农商行(中信三级行业)最新市盈率(TTM)分别为5.65X、4.84X、4.68X、5.04X,最新市净率分别为0.60X、0.50X、0.56X、0.51X,最新相对市盈率(TTM)分别为1.05、0.90、0.87、0.94,最新相对市净率分别为1.05、0.88、0.99、0.90。

五、转债表现:本期银行转债平均价格下跌0.09%

本期银行转债平均价格下跌0.09%,中证可转换债券指数下跌0.05%,银行转债跑输中证可转换债券指数约0.04个百分点。正股方面,本期银行板块下跌1.78%,板块普遍回调。个券方面,转债价格分化,涨幅较大的为南银转债+0.22%、青农转债+0.19%、重银转债+0.18%。个券周换手率表现继续分化,较上一期有所回升,换手率靠前的为张行转债14.20%、苏行转债11.73%、成银转债10.72%。截至2024年09月06日,14只银行转债中,南银转债价格最高为118.81元,转股溢价率为0.31%,正股价格低于强赎价格9.76%。

六、盈利预测跟踪:24年业绩增速一致预期下降

根据Wind数据,本期共20家银行24年业绩增速一致预期有变化(工商银行、建设银行、农业银行、邮储银行、交通银行、招商银行、兴业银行、光大银行、浙商银行、北京银行、宁波银行、杭州银行、成都银行、重庆银行、苏州银行、渝农商行、常熟银行、张家港行、瑞丰银行等)。

本期A股银行24年净利润增速、营业收入增速一致预期环比上期分别变动-0.10pct、-0.18pct。24年净利润一致预期方面,国有行、股份行、城商行、农商行分别变动-0.10pct、-0.14pct、-0.11pct、+0.03pct。24年营收一致预期方面,国有行、股份行、城商行、农商行分别变动-0.21pct、-0.24pct、+0.22pct、+0.01pct。

八、风险提示

(1)经济表现不及预期;(2)金融风险超预期;(3)政策落地不及预期;(4)利率波动超预期,其他非息收入表现不及预期;(5)国际经济及金融风险超预期。